Sommaire

CLV/LTV : définition et élaboration de l’indicateur

La Customer Lifetime Value, parfois appelée « Valeur Vie Client » en français, correspond au profit généré par une entreprise sur toute la durée de sa relation commerciale avec un client. C’est donc un indicateur qui place la focale sur l’impact à long terme d’une action d’acquisition de clients et non sur sa rentabilité immédiate. Plus qu’un indicateur technique parmi d’autres, c’est une approche stratégique, qui permet de porter un regard plus pertinent sur les dépenses en campagnes SEA et de mettre en place une segmentation des clients qui colle au plus près des intérêts de l’entreprise. Or, la difficulté pour les entreprises réside généralement dans le calcul de leur propre Customer Lifetime Value. Selon les secteurs et les canaux de vente, il n’est en effet pas toujours facile d’estimer avec précision la somme des transactions effectuées par un même client. Calculer la CLV implique en effet de pouvoir calculer la « valeur » totale d’un client et donc, de connaître plusieurs éléments tels que :

- Le prix moyen d’un panier

- Le taux de réachat ou de rétention

- La durée de vie moyenne d’un client

- Le coût par conversion initial

- Le coût de rétention

Mais, pas de panique, on peut obtenir des données intéressantes sur ses clients sans avoir une mesure parfaite de tous ces éléments. Les méthodes de calculs les plus complexes de la Lifetime Value ne sont pas toujours les plus pertinentes, car la réalité du rapport commercial avec les clients varie d’une entreprise à l’autre. L’essentiel est au moins de se pencher sur la question pour tenter une première estimation intégrant les particularités de son propre modèle d’entreprise. Souvent, cette première estimation est celle qui aura le plus de conséquences d’un point de vue stratégique. Les habitués de Google Analytics seront peut-être tentés d’utiliser l’option « LTV » (ou « valeur du client » en français) des rapports de campagnes. Si vous avez bien renseigné en amont vos valeurs de conversion, elle peut avoir un intérêt dans certains cas. Mais cette option, qui limite l’analyse à une période de 90 jours, introduit une vision très restrictive de la Lifetime Value. Une bonne analyse des données de votre CRM lui sera donc toujours préférable et bien plus susceptible de modifier la manière dont vous appréhendez vos dépenses SEA.

Les apports de la Lifetime Value par rapport aux KPI traditionnels du SEM

Les indicateurs traditionnels d’engagement et de rentabilité sont parfois trompeurs ou, du moins, ils ne fournissent qu’une représentation partielle de la réalité. Ils impliquent en effet une lecture qui exclut le cœur de la démarche de marketing : la relation avec le client. Remonter un tunnel de conversion pour déterminer quelle page convertit le mieux, quelle image obtient le meilleur CTR, qu’elle annonce bénéficie du CPC le plus bas, quel canal produit le taux de rebond le plus élevé ou quelle source de trafic se traduit par les sessions les plus longues n’est pas dénué d’intérêt… À condition de connaître les limites intrinsèques de ce genre d’analyses. En l’occurrence, leur cécité quant à la valeur du client sur toute la durée de sa relation avec l’entreprise. L’approche par la LTV pallie cela, en offrant la possibilité d’introduire dans l’analyse le retour sur investissement à long terme. Dans bien des cas, cela permet d’ajuster, voire de corriger complètement la perception de la rentabilité d’une campagne. Deux campagnes aboutissant au même ROAS à l’issue de la première conversion peuvent en fait avoir une rentabilité finale différente si l’une d’elle bénéficie d’un taux de réachat significativement supérieur. Or, seule la LTV permet d’intégrer cette possibilité dans le calcul de rentabilité. De ce point de vue, la Lifetime Value est un KPI fondamental, certainement le plus important de tous. Il est en tout cas celui qui révèle la valeur réelle d’un business et devrait peser le plus dans une stratégie de développement. Starbucks l’a ainsi placé avec succès au cœur de sa propre stratégie. Ayant évalué la LTV de ses clients à 14 000 $, ils ont choisi d’investir en conséquence dans des campagnes d’acquisition de grande ampleur. Certes, le premier café vendu à un nouveau client ne rembourse pas son coût d’acquisition. Mais, sur le long terme, la stratégie s’avère extrêmement rentable. En tant que professionnels du SEA, nous insistons au quotidien sur cette nécessité d’adopter une approche « LTV » des rapports de campagne. Alors, comment appréhender concrètement la Customer Lifetime Value dans vos rapports de campagnes pour modifier votre rapport à la rentabilité ?

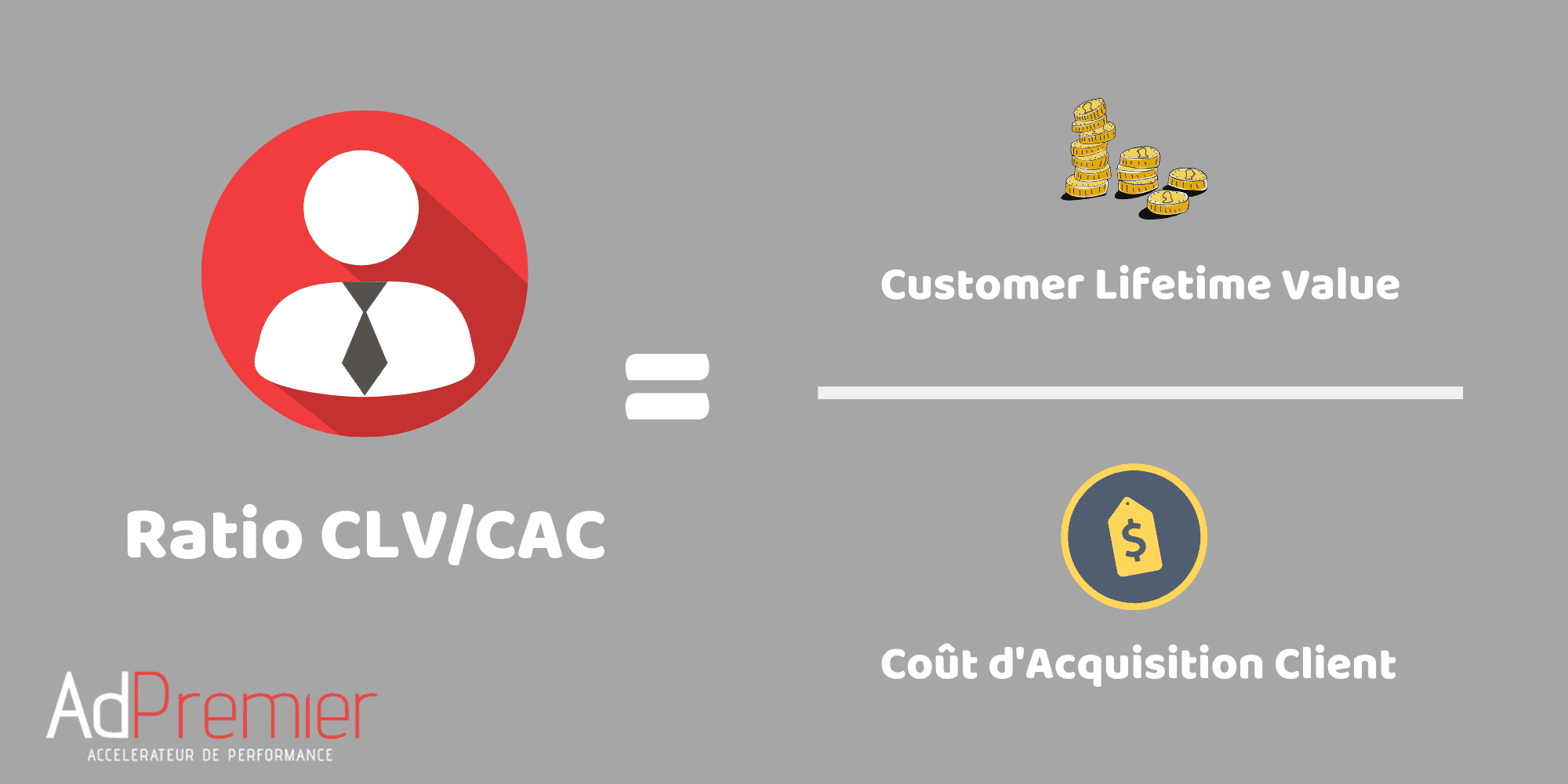

Le ratio CLV/CAC : un indicateur incontournable

Vous avez certainement déjà entendu parler du Customer Acquisition Cost (CAC), le coût d’acquisition d’un client. C’est un peu l’indicateur phare du SEA, qui est souvent combiné à la valeur de conversion. Or, comme vous l’aurez compris, ce couple traditionnel met l’accent sur le tunnel de conversion et non sur la relation durable avec le client. Un couple bien plus pertinent est donc celui que forment le CAC et la Customer Lifetime Value. Ce n’est pas un hasard si l’on entend de plus en plus parler du ratio CLV/CAC ou du ratio LTV/CAC dans le monde des startups. Le nerf de la guerre réside dans cette relation ! Cet indicateur incontournable est en effet le seul à permettre de répondre à la question qui hante l’esprit de tout entrepreneur : « Quelle est la véritable valeur de ce client pour mon business ? »  En divisant sa CLV par son CAC, tout entrepreneur peut aisément répondre à cette question et déterminer si un client lui rapporte deux fois, trois fois (ou plus) la dépense consentie pour l’acquérir ou si, au contraire, cette dépense s’est faite à perte. Songez au nombre croissant d’entreprises qui financent des campagnes SEA pour proposer un mois d’essai gratuit de leur produit, Netflix par exemple. Si l’on s’en tenait au ratio « valeur de conversion / CAC », on obtiendrait forcément un résultat inférieur à 1, puisque, par définition, la valeur de conversion d’un essai gratuit est de 0. Pourtant, ce genre de stratégie est souvent rentable après plusieurs mois, surtout dans les secteurs ou le taux de rétention du client est élevé. Et le ratio CLV/CAC rend compte de ce phénomène. Il ne fait ainsi aucun doute que celui de Netflix est bien supérieur à 1 quelques mois après la période d’essai gratuit.

En divisant sa CLV par son CAC, tout entrepreneur peut aisément répondre à cette question et déterminer si un client lui rapporte deux fois, trois fois (ou plus) la dépense consentie pour l’acquérir ou si, au contraire, cette dépense s’est faite à perte. Songez au nombre croissant d’entreprises qui financent des campagnes SEA pour proposer un mois d’essai gratuit de leur produit, Netflix par exemple. Si l’on s’en tenait au ratio « valeur de conversion / CAC », on obtiendrait forcément un résultat inférieur à 1, puisque, par définition, la valeur de conversion d’un essai gratuit est de 0. Pourtant, ce genre de stratégie est souvent rentable après plusieurs mois, surtout dans les secteurs ou le taux de rétention du client est élevé. Et le ratio CLV/CAC rend compte de ce phénomène. Il ne fait ainsi aucun doute que celui de Netflix est bien supérieur à 1 quelques mois après la période d’essai gratuit.

Comment intégrer la Customer Lifetime Value dans une stratégie SEA ?

Vous êtes convaincu de l’aspect incontournable de la Lifetime Value lorsqu’il s’agit d’évaluer la rentabilité d’une campagne client, parce que les retours sur investissement à long terme sont ceux qui détermine véritablement la pérennité du modèle économique d’une entreprise ? Reste donc à intégrer cet indicateur au quotidien dans votre stratégie SEM. Pour cela, il faut distinguer deux démarches :

-

La segmentation des campagnes d’acquisition en fonction du ratio CLV/CAC des clients

L’approche par la CLV doit vous permettre de porter un regard différent sur la rentabilité de vos campagnes. Les indicateurs de rentabilité et d’engagement à court terme sont utilisés par beaucoup d’annonceurs et ils ont une utilité indéniable. Mais ils font parfois passer à côté de certaines opportunités ou induisent une lecture imparfaite de certains marchés. En plaçant le ratio CLV/CAC au cœur de vos rapports, vous pourrez segmenter vos profils de prospects en fonction de leur niveau de rentabilité à long terme et donc ajuster vos budgets en conséquence. En investissant plus sur les mots clés, canaux, produits, événements calendaires, etc. qui ont le ratio le plus élevé, et en développant des stratégies de remarketing sur ces segments, vous optimiserez la rentabilité réelle de vos campagnes in fine. Selon cette approche, on joue donc sur le CAC pour faire augmenter la rentabilité d’un compte SEA. Mais on peut aussi aborder le ratio par son numérateur…

-

La mise en évidence de pistes d’améliorations en matière de rétention des clients

Un ratio CLV/CAC un peu bas n’implique pas toujours qu’il faille diminuer le budget SEA de la campagne concernée. Parfois, cela indique en effet qu’il existe des opportunités d’amélioration de la rétention des clients et de leur valeur pour l’entreprise. Lorsque ces opportunités existent, elles représentent un levier extrêmement rentable pour une entreprise ; ce que ne révèlent pas forcément les KPI à court terme. Ce n’est pas un hasard si Amazon est très attentif à cet aspect et met en place de nombreuses opérations pour augmenter autant que possible la valeur de chacun de ses clients. L’une de ces opérations réside par exemple dans la commercialisation de produits « lost leaders », qui sont très peu rentables en eux-mêmes, mais ont pour fonction de fidéliser les clients. Plus qu’un simple KPI de gestion de campagnes SEA, la Lifetime Value doit donc être considérée comme un véritable indicateur d’aide à la décision stratégique pour un entrepreneur.

Conclusion

Si nous accordons tant d’importance à la Customer Lifetime Value dans notre activité, c’est parce qu’elle est intimement liée à notre vision du SEA. L’acquisition de clients n’est pas un pôle indépendant de la stratégie d’une entreprise, qui disposerait de son propre modèle de rentabilité et dont le budget pourrait être ajusté en fonction de la trésorerie disponible, sans lien déterminant avec le modèle économique global. Placés au cœur de la relation avec le client, nos account managers sont souvent les mieux placés pour identifier des leviers de rentabilité à long terme et faire le lien entre la stratégie de développement de l’entreprise et la réalité du marché. Parfois, les rapports de campagnes mettent en évidence une opportunité stratégique à saisir avant d’investir plus dans le SEA. Or, c’est le rôle d’un véritable professionnel du SEA de savoir se positionner dans le conseil stratégique et instaurer la meilleure intrication possible entre les aspects mesurables de la relation-clients et les indicateurs d’acquisition de nouveaux clients. Investir mieux pour ensuite investir plus : voilà notre leitmotiv !

Les questions fréquentes

Comment définir le Customer Lifetime Value (CLV) ?

Le Customer Lifetime Value (CLV) est un indicateur qui mesure la valeur financière totale que représente un client pour une entreprise sur la durée de sa relation commerciale avec elle. Il permet de calculer le montant moyen que chaque client peut rapporter à l’entreprise sur le long terme et d’ajuster les stratégies marketing et publicitaires en conséquence.

Pourquoi le CLV est-il considéré comme un indicateur clé pour les campagnes de SEA ?

Le CLV est considéré comme un indicateur clé pour les campagnes de SEA car il permet de mieux cibler les campagnes publicitaires en se concentrant sur les clients qui ont le plus de valeur pour l’entreprise. En utilisant le CLV pour évaluer le potentiel de chaque client, les entreprises peuvent investir dans des campagnes publicitaires plus rentables et générer un retour sur investissement plus élevé.

Comment améliorer le CLV d'une entreprise grâce au SEA ?

Pour améliorer le CLV d’une entreprise grâce au SEA, il est important de cibler les clients les plus rentables en utilisant des données telles que le taux de conversion, le panier moyen et la fréquence d’achat. En ajustant les enchères et les stratégies publicitaires en fonction de ces données, les entreprises peuvent optimiser leur retour sur investissement et accroître la valeur de chaque client sur le long terme.